Con el fin de alcanzar la meta de inflación, dentro de un marco de crecimiento sostenible, los excedentes (o faltantes) potenciales de liquidez con respecto al programa monetario necesariamente deberán ser esterilizados (o inyectados). Para cumplir con tal propósito, es conveniente que el Banco de Guatemala continúe contando con una variedad de instrumentos que le permitan participar en el mercado monetario, de manera oportuna y ágil, a fin de evitar efectos nocivos en la evolución de la emisión y contribuir así a la consecución del objetivo central de la política.

A. POLÍTICA MONETARIA

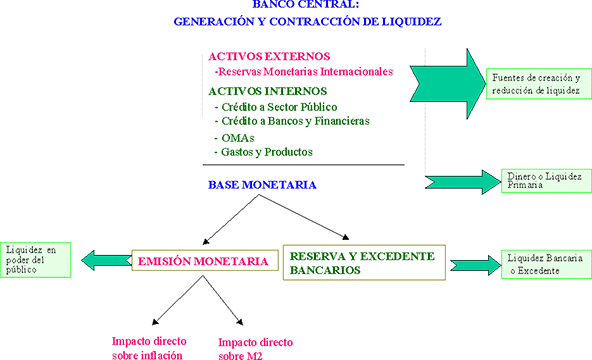

Conviene recordar que la liquidez primaria, cuyo control es fundamental en el manejo de la política monetaria, es de dos tipos: una es la liquidez en poder del público (o emisión monetaria) y la otra es la liquidez en poder de los bancos. El control de ambas es fundamental para el éxito de la política monetaria. La primera constituye la principal variable de control monetario, en virtud de su estrecha relación con el objetivo inflacionario. La segunda, si bien con efectos más difusos sobre el nivel de precios, afecta el nivel y la estabilidad del tipo de cambio y de las tasas de interés de corto plazo.

El uso de los instrumentos de política monetaria se ha de concentrar, en primer lugar, en el control de la emisión monetaria y, complementariamente, en la moderación de la volatilidad de la liquidez bancaria excedente. Se sugiere que el Banco de Guatemala cuente con una gama, lo más amplia posible, de instrumentos de participación en el mercado monetario para esterilizar los potenciales excedentes de liquidez, de manera que la ejecución de la política monetaria, dentro de los límites establecidos por las estrategias y lineamientos aprobados por la Junta Monetaria, se efectúe indistintamente mediante los instrumentos que en cada oportunidad esta institución tenga a su alcance, o una combinación de instrumentos, tomando en cuenta las ventajas de cada uno de ellos.

1. Coordinación con la política financiera del sector público

Como se vio en las estimaciones del programa monetario, la ejecución presupuestaria es el principal factor que determina la creación de emisión monetaria en la economía. En lo anterior destaca el apoyo de la política fiscal que, aunque no es un mecanismo que esté en manos de la autoridad monetaria, ha cobrado relevancia en los últimos años a raíz, en primer lugar, de la participación del gobierno en el mercado de valores con el propósito de recoger liquidez excedente que luego mantiene como depósitos en el banco central; este apoyo tiene la particularidad de no generar pérdidas para el Banco de Guatemala y de no impactar en la tasa de interés más de lo que lo hacen las operaciones de mercado abierto del banco central, ya que en la práctica puede asimilarse a operaciones de mercado abierto cuyo costo corre a cargo del gobierno. En segundo lugar, destacan los recursos provenientes de la desincorporación de activos estatales que permanecen depositados en el Banco de Guatemala; la magnitud de tales recursos demanda una estrecha coordinación para evitar que su uso se traduzca en presiones inflacionarias o sobre el mercado cambiario.

También es importante la coordinación con las políticas financieras de entidades públicas descentralizadas y autónomas que, como el IGSS, manejan montos importantes de recursos con el Banco de Guatemala, cuyo ingreso o egreso a la economía debe estar, en lo posible, en concordancia con las necesidades de liquidez de la economía previstas en el programa monetario.

2. Operaciones de Mercado Abierto

Si, a pesar de existir una buena coordinación con las operaciones financieras del sector público, surgieran excedentes o faltantes temporales de emisión monetaria, el banco central habrá de recurrir a efectuar operaciones de mercado abierto. Las OMAs se han convertido, por varias razones, en el instrumento por excelencia de la política monetaria tanto en los países industrializados como en los países en desarrollo. En primer lugar, debido a que son un instrumento flexible. Con ellas el banco central puede comprar o vender valores con rapidez para regular las condiciones de liquidez de la economía. En segundo lugar, las OMAs responden a decisiones autónomas del banco central, fundamentadas en las necesidades de cumplir con sus metas. En tercer lugar, las OMAs son transacciones voluntarias que no tienen el elemento gravamen del encaje.

Dado que las necesidades de participación del Banco de Guatemala a través de operaciones de mercado abierto se establecen de acuerdo al seguimiento del programa monetario, con base en el cual se determina en qué momento es necesario contraer o expandir la liquidez, la realización de OMAs debe permitir que se actúe en forma oportuna, ágil y en coordinación con las necesidades de colocación o vencimientos del Ministerio de Finanzas Públicas, a fin de evitar presiones innecesarias sobre la tasa de interés.

Además de las OMAs efectuadas mediante la recepción de depósitos a plazo expresados en quetzales, el Banco de Guatemala cuenta con la posibilidad de realizar operaciones de estabilización expresadas en moneda extranjera, las cuales resultan particularmente útiles para esterilizar excedentes de emisión debido al uso de los quetzales generados por la venta en dólares de activos estatales. Las OMAs en dólares, por tratarse de una venta a futuro de divisas, deben estar en todo momento adecuadamente respaldadas con reservas monetarias internacionales, por lo que, de utilizarse, deberá procurarse que el nivel de RIN refleje la colocación de tales instrumentos, independientemente del plazo a que se coloquen los mismos.

2. Operaciones en el mercado de dinero de corto plazo

Con el propósito de moderar la volatilidad en los mercados financieros de corto plazo, que puedan poner en peligro el logro del objetivo de la política monetaria, cambiaria y crediticia, resulta conveniente que el Banco de Guatemala pueda seguir participando, en forma directa o por medio del Fondo de Regulación de Valores, en el mercado de dinero, realizando compras o ventas en el mercado abierto de títulos, a fin de regular las fluctuaciones repentinas de la liquidez, derivadas de factores estacionales o coyunturales, de perturbaciones externas o de cambios en las expectativas de los agentes económicos.

El medio de participación en el mercado de corto plazo continuaría siendo a través de las bolsas de valores o, una vez la Junta Monetaria lo apruebe, mediante la Mesa Bancaria Electrónica de Dinero –MBED-.

3. Determinación de la tasa de interés que el Banco de Guatemala reconoce en los depósitos a plazo de las entidades oficiales

De conformidad con la Resolución JM- 286-97, la Junta Monetaria instruyó al Banco de Guatemala para que efectúe con las entidades oficiales operaciones no competitivas de recepción de depósitos a plazo en quetzales, estableciendo que en las operaciones que se realicen durante los cinco días posteriores a cada licitación de certificados de depósito a plazo en quetzales, la tasa de interés a aplicar para cada plazo será el promedio ponderado que resulte de la licitación respectiva y si después de esos cinco días no se realizara licitación, la tasa de interés a aplicar para el plazo de 91 días será la tasa promedio ponderado de los depósitos a plazo del sistema bancario de la semana previa y para los demás plazos se calcula la tasa equivalente, en términos anualizados.

Por otra parte, la Junta Monetaria, en el inciso c) del numeral 4 –Otros Instrumentos de Estabilización Monetaria Interna- del Apartado II – Medidas de Política Monetaria, Cambiaria y Crediticia- de la Resolución JM-73-98, resolvió autorizar al Banco de Guatemala para negociar directamente con las entidades públicas las tasas de interés en operaciones de corto plazo, hasta de 30 días, con el objeto de combatir las fluctuaciones bruscas que, en determinado momento, se dan en el mercado de dinero y afectan el equilibrio de las tasas de interés de corto plazo.

En la aplicación de tales disposiciones se ha observado cierta dificultad de negociar las reinversiones con algunas entidades públicas, porque las mismas han argumentado que las tasas que les ofrece el Banco de Guatemala no son competitivas con las que pueden obtener en el mercado, ya que en el mecanismo actual se utilizan depósitos a plazo de pequeños inversionistas en el sistema bancario que tienen rendimientos obviamente menores que los que obtienen inversionistas mayores como tales entidades públicas. Por esa razón, con base en la segunda resolución mencionada, se han estado negociando las tasas con las entidades a plazos menores de 30 días, situación que dificulta la negociación de plazos mayores.

Tomando en cuenta lo anterior, y con el fin de coadyuvar al mantenimiento de cierto de nivel de depósitos a plazo de las entidades públicas, previsto en el programa monetario, se estima conveniente modificar el actual mecanismo, con el propósito de que las tasas resultantes sean acordes con el mercado para este tipo de depositantes; en este sentido en lugar de utilizar como base las tasas de interés de todos los depósitos a plazos en el sistema bancario, se sugiere utilizar únicamente las de los depósitos a plazo de las entidades oficiales en los bancos, de conformidad con información que para el efecto proporcione la Superintendencia de Bancos. En todo caso, la determinación de las tasas para los distintos plazos se hará de la misma forma prevista en la Resolución JM- 286-97.

4. Reserva Bancaria

Si bien la reserva bancaria (encaje e inversión obligatoria) constituye un mecanismo que permite aminorar el ritmo de expansión de la liquidez agregada y del crédito, a diferencia de instrumentos de mercado como las OMAs, genera una brecha entre las tasas de interés e implica una distorsión que se traduce un una pérdida de eficiencia en la intermediación financiera. Por esta razón se descarta cualquier posibilidad de incrementar dicha reserva para esterilizar un eventual excedente de emisión. Sin embargo, de las cifras del programa monetario para 1999 se sigue que tampoco existiría el espacio suficiente para adoptar una medida expansiva como lo sería una reducción en la tasa de reserva bancaria.

No obstante lo anterior, es importante mencionar que, en el pasado reciente, el apoyo de la política fiscal a la política monetaria ha permitido principiar una reducción en el uso del encaje como instrumento de política monetaria y su reorientación para garantizar un adecuado resguardo de liquidez a los depositantes. En efecto, a medida en que se fortalezca la situación financiera del gobierno, o bien en que se acepte un mayor nivel de OMAs, será factible reducir la tasa de reserva bancaria a niveles compatibles con su objetivo fundamental de servir como medio de resguardo de la liquidez bancaria. Ello implicaría que la tasa de reserva bancaria podría ubicarse en el mediano término, dado el marco legal vigente, en un 10%.

La política cambiaria se refiere a las medidas relacionadas con el funcionamiento del mercado cambiario y la determinación del tipo de cambio. Los elementos de dicha política son: el régimen cambiario, la política de participación del banco central en el mercado cambiario, y la propia política monetaria. Esto no quiere decir que otras políticas, así como la ocurrencia de perturbaciones externas, no afectan los mercados cambiarios, como en efecto lo hacen, por ejemplo, la política fiscal, la política comercial y las variaciones exógenas en los términos de intercambio. Sin embargo, los tres elementos de la política cambiaria mencionados competen directamente al banco central: el régimen cambiario es el marco fundamental; la política de participación del banco central en el mercado cambiario establece las reglas para el comportamiento de dicho mercado; y, la política monetaria está estrechamente vinculada con el comportamiento cambiario.

El régimen cambiario vigente es de tipo de cambio libre. La experiencia de muchos países pequeños con economías abiertas es que este régimen es el que mejor les permite adaptarse a las perturbaciones exógenas que suelen afectar sus economías. La existencia de un régimen de tipo de cambio flexible no impide que, en ocasiones, se precise de la participación del banco central en el mercado cambiario, con el fin de promover orden en los mercados, moderar la volatilidad del tipo de cambio, y contrarrestar eventuales movimientos especulativos en el mercado. Es preciso, pues, distinguir entre una participación orientada a responder a variaciones abruptas en el tipo de cambio y una participación orientada a mantener un nivel implícito o explícito del tipo de cambio; esta última no es compatible con un régimen de tipo de cambio flexible ni es consistente (excepto por casualidad) con el logro de la meta central de la política, cual es la estabilidad de precios9.

De conformidad con lo expuesto, se sugiere mantener las disposiciones de política cambiaria vigentes, incluyendo la de permitir al Banco de Guatemala la participación directa en el mercado cambiario, con el propósito de que actúe en el mismo, como un agente económico más, en igualdad de condiciones que las instituciones contratadas y habilitadas para operar en cambios, con la finalidad de que su participación sea lo más efectiva posible para poder cumplir la atribución que la Ley Fundamental le asigna, de determinar, entre otras, la política cambiaria a efecto de crear y mantener condiciones cambiarias y crediticias favorables al desarrollo ordenado de la economía nacional.

La negociación de divisas dentro de este marco se debe efectuar a la luz de las condiciones prevalecientes en el mercado, para cuyo efecto el Banco de Guatemala anunciaría su intención de comprar o vender divisas al público, exceptuando a las instituciones que participan en el SINEDI, y especificaría las condiciones en las que se efectuarían tales operaciones.

Lo anterior implica, entre otros aspectos, que la política cambiaria deberá ser neutral, en el sentido de mantener un mercado de divisas competitivo y transparente, en el que el tipo de cambio sea determinado por la oferta y la demanda, en un marco de equilibrio monetario. En ese marco, la participación del banco central se centra, por una parte, en adquirir las divisas que requieran el banco central, el gobierno central y las otras entidades del sector público para cubrir sus obligaciones en moneda extranjera y, por otra parte, en reducir la volatilidad excesiva del tipo de cambio, así como en contrarrestar movimientos especulativos y restaurar el orden en los mercados.

Cabe recordar que la noción de utilizar la política cambiaria para propósitos de competitividad externa y la política monetaria, separadamente, para fines de control inflacionario, pertenece al mundo anterior a la globalización, cuando, como se señaló en apartado anterior, el tipo de cambio reflejaba directamente los desequilibrios de la cuenta corriente de la balanza de pagos y no los diferenciales de tasas de interés interna/externa, como es la realidad actual, donde los tipos de cambio flexibles se mueven en función de las tasas de interés.

Por lo tanto, en virtud de que la política monetaria y la cambiaria están tan estrechamente vinculadas, y dado que los instrumentos con que cuenta el banco central, en un régimen cambiario flexible, tienen únicamente la posibilidad de regular la oferta monetaria doméstica, resulta aconsejable establecer claramente que el objetivo central de la política monetaria, cambiaria y crediticia es el de mantener niveles bajos de inflación, ya que el logro de dicho objetivo se constituye en el único aporte que la referida política puede dar para coadyuvar a que el tipo de cambio efectivo real tenga un papel neutro; es decir, que no estimule ni desestimule tanto las importaciones como las exportaciones.

B. POLÍTICA CAMBIARIA

Se sugiere continuar con la política de no otorgar crédito a los bancos y sociedades financieras, salvo para atender problemas de liquidez de muy corto plazo y a un costo superior al del mercado10. Respecto al crédito con recursos externos, se sugiere mantener la política de que el Banco de Guatemala no contrate financiamiento en el exterior; en los casos que la Junta Monetaria considere convenientes, autorizará a los bancos del sistema a contratar directamente líneas de crédito con el exterior para financiar actividades productivas relacionadas con el comercio exterior o con proyectos de desarrollo financiados por organismos multilaterales.

C. OTRAS DISPOSICIONES

En el marco de una estrategia para fortalecer la confianza de los guatemaltecos en la moneda nacional, se sugiere acelerar la aprobación de las disposiciones y mecanismos que propicien el fortalecimiento del patrimonio, la modernización y la solidez del sistema bancario nacional, incluyendo las modificaciones necesarias para mejorar la normativa prudencial, recapitalizar las unidades bancarias y completar la red de protección del sistema financiero.

9 Los avances recientes en materia de teoría económica permiten establecer claramente que, en un ambiente cambiario flexible y con alta sustitución de activos, la intervención en el mercado cambiario no logra alterar de forma perdurable el nivel del tipo de cambio, aunque sí lo puede afectar en el corto plazo.

10 La concesión de créditos a las instituciones bancarias por razones ajenas a problemas temporales de liquidez no necesariamente deben tener las mismas condiciones pero, en todo caso, este tipo de financiamiento se sale del marco de la política monetaria, cambiaria y crediticia.